Rầm rộ giao dịch sổ tiết kiệm

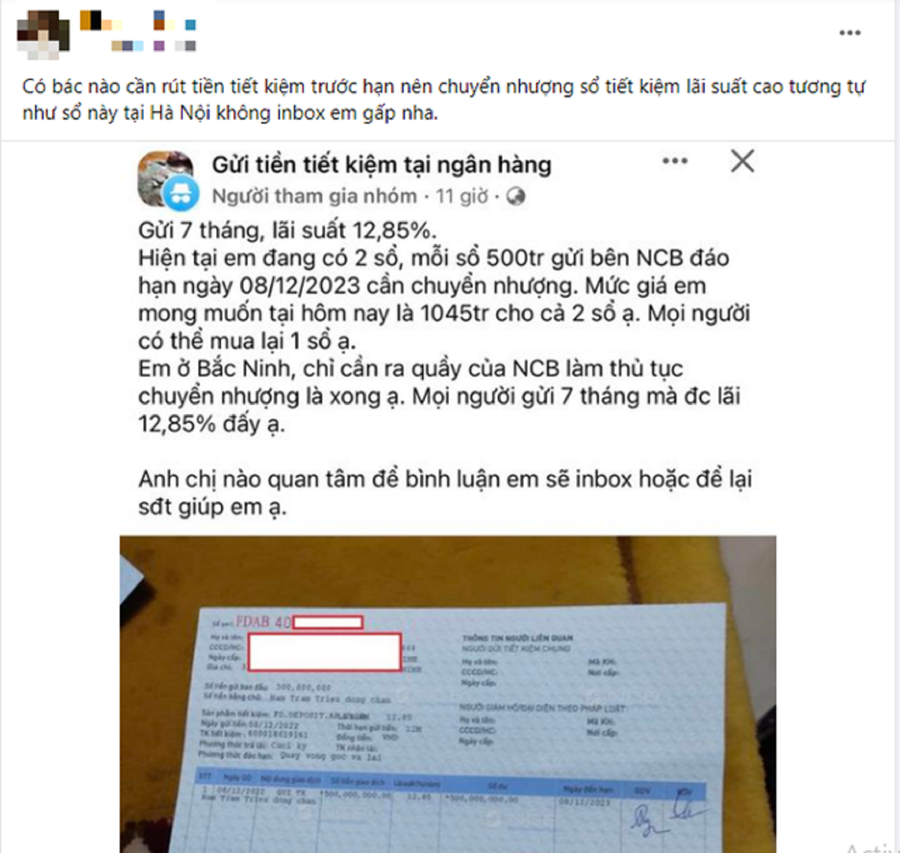

Thời gian gần đây, trên nền tảng mạng xã hội Facebook thường xuyên xuất hiện những thông tin chuyển nhượng sổ tiết kiệm. Chỉ cần gõ từ khóa “mua bán sổ tiết kiệm với lãi suất cao”, sẽ thấy hàng loạt bài đăng có nội dung này.

Truy cập vào nhóm “Gửi tiền tiết kiệm tại ngân hàng” với hơn 33.000 thành viên, không ít những bài đăng thông tin muốn sang nhượng sổ tiết kiệm gần đến ngày đáo hạn như: “Do cần tiền gấp, mình có sổ 200 triệu đồng đến tháng 10/2023 hết hạn lãi suất 8,7% muốn sang nhượng cho ai ở Hoàng Mai, Hà Nội”, hay “Cần chuyển nhượng lại sổ tiết kiệm HDBANK: 800 triệu đồng lãi 9,9%, Việt Á bank 500 triệu đồng lãi 10%, đều hạn đến tháng 11 tại Hà Nội”…

Anh Hoàng Long (Thanh Xuân, Hà Nội) cần tiền để mua mảnh đất nên đã quyết định chuyển nhượng sổ tiết kiệm. Theo anh Long, do sổ tiết kiệm còn 5 tháng mới tất toán, hỏi vay thế chấp mức lãi suất tương đối cao và thủ tục vay, trả khá mất thời gian nên anh tìm đến dịch vụ mua bán sổ tiết kiệm.

“Do có việc gấp cần tiền nên tôi thấy sử dụng hình thức này sẽ có lợi hơn là cắm sổ vay ngân hàng. Dù mất một chút phí sang nhượng, chi phí cho người môi giới, nhưng tôi giữ được toàn bộ số tiền lãi của các tháng đã gửi. Trong khi nếu tất toán trước hạn, lãi suất tôi nhận được chỉ 0,5%/năm”, anh Long nói.

Bên cạnh mua bán trực tiếp, hiện tại còn xuất hiện một số cá nhân hoặc tổ chức làm trung gian mua bán sổ tiết kiệm. Như trường hợp của chị N.H.V, đang bán giúp 10 sổ tiết kiệm tại khu vực Hà Nội cho biết, người mua chỉ cần chuyển khoản đặt cọc trước 10%, ngay hôm sau có thể đến ngân hàng để thanh toán phần còn lại và nhận sổ.

“Khách muốn bán trước để tranh thủ lúc lãi suất chưa giảm sâu còn gửi lại được, nên tôi bán giúp. Do cần thanh lý gấp nên tôi chỉ giao dịch khi nhận đặt cọc trước. Ví dụ sổ tiết kiệm 400 triệu đồng, lãi suất 12%, còn 1 - 2 tháng đáo hạn, người mua phải chuyển khoản trước 10%. Sau khi đặt cọc, ngay trong ngày hoặc hôm sau là hai bên có thể ra ngân hàng thanh toán phần còn lại và thực hiện chuyển nhượng sổ”, chị V giới thiệu.

Chị V nói thêm, ngay sau khi chuyển tiền đặt cọc, bên bán sẽ tạo ngay một ủy nhiệm chi cho phía ngân hàng hoặc một giấy ủy quyền rút tiền trước và gửi ngay cho người mua để xác nhận đặt cọc.

Theo tìm hiểu của phóng viên, việc mua bán sổ tiết kiệm, giá bán sổ thông thường sẽ bằng số tiền gốc trên sổ tiết kiệm + lãi tính đến thời điểm hiện tại + lãi trả thêm cho chủ sổ + phí dịch vụ. Trong đó, lãi trả thêm cho chủ sổ là lãi thỏa thuận giữa người mua và người bán, phí dịch vụ sẽ được quy định trong từng thời kỳ.

Rủi ro tiềm ẩn

Thực tế hiện nay, việc mua bán, chuyển nhượng sổ tiết kiệm không phải là mới. Thông tư số 48/2018/TT-NHNN ngày 31/12/2018 của Ngân hàng Nhà nước đã có quy định về việc chuyển giao quyền sở hữu tiền gửi tiết kiệm. Theo đó, sổ tiết kiệm cũng được coi là giấy tờ có giá trị và chủ sở hữu có đầy đủ các quyền định đoạt tài sản theo quy định của pháp luật.

Thủ tục chuyển nhượng cũng đơn giản, nhanh gọn tại chi nhánh/phòng giao dịch ngân hàng dưới sự hỗ trợ của giao dịch viên.

Hiện có 2 hình thức các ngân hàng đang áp dụng cho hình thức chuyển giao quyền sở hữu tiền gửi tiết kiệm. Một là ủy quyền cho người khác nhận tiền khi đến hạn, hai là cho, tặng sổ tiết kiệm.

Ở hình thức ủy quyền, ông A có thể ủy quyền cho bà B rút tiền tại sổ tiết kiệm của mình (lãi suất giữ nguyên), nhưng bà B chỉ được sở hữu số tiền này khi đáo hạn sổ. Còn ở hình thức cho, tặng thì quyền lợi của người nhận chuyển nhượng sẽ được đảm bảo và đầy đủ hơn. Tuy vậy, người chuyển nhượng và nhận chuyển nhượng cần lưu ý tuân thủ các quy định tại Thông tư 48.

Liên quan đến việc chuyển nhượng sổ tiết kiệm, chuyên gia pháp lý đưa ra cảnh báo, việc thực hiện ngoài ngân hàng thông qua hình thức như ký hợp đồng ủy quyền nhận tiền thay khi đến hạn tiềm ẩn rủi ro vì bên ủy quyền có thể đơn phương chấm dứt hợp đồng. Lúc này, ngân hàng sẽ không có trách nhiệm giải quyết do việc chuyển nhượng không đúng quy định pháp luật.

Chuyên gia pháp lý lưu ý rằng, việc chuyển nhượng sổ tiết kiệm có thể gặp rủi ro nếu không thực hiện quy trình sang tên. Chính vì vậy, hoạt động mua bán sổ tiết kiệm không thể đơn giản như “trả tiền, nhận sổ” là xong.

Trường hợp không đăng kí tại ngân hàng, người mua đã chuyển tiền đầy đủ và cầm sổ về, nhưng người bán thì vẫn còn nguyên quyền tài sản đối với số tiền gửi trong ngân hàng. Thậm chí, trong trường hợp trên, người bán lại vẫn có thể làm thủ tục báo mất sổ và làm lại, hoặc ra ngân hàng thực hiện các thủ tục rút tiền một cách bình thường mà không cần cầm sổ tiết kiệm.

Tại các tổ chức tín dụng hiện nay, việc chuyển nhượng sổ tiết kiệm yêu cầu hoàn thiện giấy tờ cả 3 bên: Chủ cũ, chủ mới, ngân hàng chủ quản. Vì lẽ đó, thủ tục chuyển nhượng này cần được thực hiện tại chi nhánh/phòng giao dịch của ngân hàng dưới sự hỗ trợ trực tiếp của giao dịch viên.

Theo chuyên gia kinh tế Nguyễn Trí Hiếu, việc mua bán, chuyển nhượng sổ tiết kiệm lãi suất cao cũng diễn ra ở các nước trên thế giới. Tuy nhiên, những giao dịch này cần thực hiện theo đúng quy định để tránh các phát sinh gây tranh cãi, kiện tụng về sau.