Nguyên tắc tự vay, tự trả

Trái phiếu doanh nghiệp là loại chứng khoán có kỳ hạn 1 năm trở lên do doanh nghiệp phát hành với nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về hiệu quả sử dụng vốn và bảo đảm khả năng trả nợ, theo Nghị định 153/2020.

Doanh nghiệp có nhu cầu khi phát hành trái phiếu phải nêu cụ thể mục đích và công bố thông tin cho nhà đầu tư; vốn huy động từ trái phiếu cũng phải bảo đảm đúng phương án ban đầu.

Nghị định 153 quy định, mục đích phát hành trái phiếu phải bao gồm thông tin cụ thể về các chương trình, dự án đầu tư; các hoạt động sản xuất, kinh doanh cần bổ sung vốn. Trái phiếu cũng có thể dùng để cơ cấu lại nguồn vốn của chính doanh nghiệp hoặc mục đích phát hành theo quy định của pháp luật chuyên ngành.

Đáng chú ý, Nhà nước: “Không bảo đảm việc doanh nghiệp phát hành trái phiếu thanh toán đầy đủ, đúng hạn lãi, gốc”. Nhà đầu tư khi lựa chọn trái phiếu phải tự đánh giá, tự chịu trách nhiệm về quyết định của mình cũng như “các rủi ro phát sinh”.

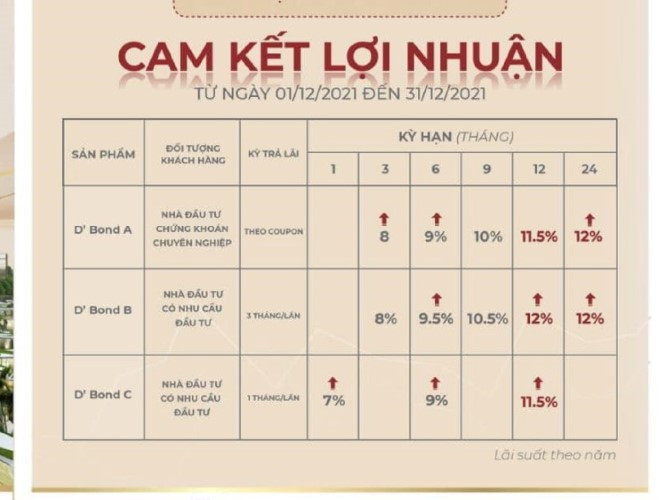

“Bản chất của trái phiếu là một văn bản ghi nhận các khoản nợ, lãi, thời hạn trả của doanh nghiệp phát hành với nhà đầu tư”, anh Nguyễn Văn Hiếu, nhân viên một công ty chứng khoán đánh giá. Anh nói thêm, trái phiếu doanh nghiệp thu hút sự chú ý bởi lãi suất cao, thường gấp đôi gửi tiết kiệm ngân hàng; có thời hạn rút lãi và gốc linh hoạt.

Mọi người cũng dễ trở thành nhà đầu tư; quan niệm cũ nói trái phiếu là “cuộc chơi của người có tiền” đã không chính xác khi hiện nay, nhiều sản phẩm được phát hành chỉ yêu cầu mức vốn tối thiểu vài chục triệu đồng.

Lợi tức thu được từ trái phiếu cũng không phụ thuộc kết quả kinh doanh và trong trường hợp xấu, doanh nghiệp phải giải thể, phá sản, trái phiếu được ưu tiên thanh toán trước.

Ngoài ra, khi không có nhu cầu nắm trái phiếu, nhà đầu tư có thể chuyển nhượng qua sàn giao dịch hoặc cho chính đơn vị phát hành. Trái phiếu còn được dùng để cho, tặng, thừa kế, chiết khấu hoặc làm tài sản bảo đảm trong quan hệ dân sự cũng như thương mại.

“Loại hình đầu tư này “khá an toàn” nếu có tài sản bảo đảm nghĩa vụ trả nợ “chắc chắn, ít biến động” như bất động sản. Ngược lại, nếu tài sản bảo đảm “bấp bênh”, doanh nghiệp phát hành sử dụng vốn huy động được sai mục đích hoặc công bố thông tin sai lệnh... sẽ khiến khoản đầu tư trái phiếu “trở thành canh bạc”, anh Hiếu nói.

“Lãi cao, rủi ro cao”

Đây là cảnh báo do Bộ Tài chính ban hành cuối năm 2021. Theo cơ quan này, với trái phiếu doanh nghiệp phát hành riêng lẻ các tháng đầu năm 2021, lượng trái phiếu có tài sản bảo đảm chiếm 50,9%; không có tài sản bảo đảm chiếm 49,1%.

Trong 300 doanh nghiệp phát hành trái phiếu riêng lẻ, 207 doanh nghiệp phát hành trái phiếu có tài sản bảo đảm, chủ yếu là bất động sản, chứng khoán, chương trình, dự án… Giá trị của chúng thường không định giá được chính xác hoặc “có biến động mạnh theo thị trường”; có thể không đủ để thanh toán gốc, lãi trái phiếu.

Bên cạnh đó, tài sản bảo đảm của trái phiếu có thể dùng để bảo đảm cho các khoản vay, khoản phát hành trái phiếu khác của doanh nghiệp, do đó cần “đánh giá kỹ các rủi ro này”, Bộ Tài chính lưu ý.

Nhà đầu tư còn phải lưu ý “lãi suất cao sẽ đi kèm với rủi ro cao” nên phải hết sức thận trọng, xem xét các rủi ro trước khi quyết định mua trái phiếu; không nên mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu.

Bộ Tài chính cho rằng, với tính chất rủi ro cao hơn nên trái phiếu doanh nghiệp phát hành riêng lẻ chỉ: “Phù hợp với nhà đầu tư chứng khoán chuyên nghiệp”. Đây là nhóm có khả năng phân tích, đánh giá rủi ro, có năng lực tài chính và dám chấp nhận rủi ro khi quyết định mua trái phiếu.

Đừng chỉ tin quảng cáo

Tương tự, luật sư Nguyễn Ngọc Thúy (Đoàn Luật sư Hà Nội) cho hay, trái phiếu “nở rộ” gần đây đã chứng minh loại hình này có khả năng đem lại lợi nhuận lớn cho nhà đầu tư. Nhiều trường hợp, doanh nghiệp phát hành loại trái phiếu có lợi nhuận “khủng”, lên tới vài chục %/năm. Nếu “thắng lợi”, nhà đầu tư sẽ thu lợi hơn nhiều lĩnh vực kinh doanh, buôn bán hiện nay.

Nhưng qua vụ Tân Hoàng Minh, mỗi người cần xem xét cẩn trọng hơn khi “đặt lệnh mua”. Phía điều tra cáo buộc 3 công ty của Tân Hoàng Minh huy động hơn 10.000 tỷ đồng trái phiếu qua 9 đợt phát hành nhưng “không sử dụng vào hoạt động kinh doanh theo hồ sơ phát hành”.

Luật sư Thúy đánh giá, hành vi này là lừa dối nhà đầu tư, khiến họ: “Rót tiền vào những hoạt động kinh doanh khác thông tin đã công bố và đối diện nguy cơ không được thanh toán nếu đơn vị phát hành mất khả năng trả nợ”.

Để tránh trường hợp tương tự, luật sư Thúy cho rằng nhà đầu tư “đừng nên tin quảng cáo”, phải lựa chọn những doanh nghiệp cung cấp thông tin minh bạch, dễ theo dõi tình hình hoạt động và có lịch sử giao dịch, vay nợ rõ ràng, sòng phẳng; có “sức khỏe tài chính” tốt, doanh thu hằng năm ổn định.

Năng lực của ban lãnh đạo doanh nghiệp cũng là yếu tố quan trọng cần xem xét trước khi mua trái phiếu bởi họ là những người có vai trò “quyết định sự thành bại của các khoản đầu tư”.

Trước khi mua trái phiếu, theo luật sư Thúy, cần tìm hiểu lĩnh vực hoạt động của doanh nghiệp phát hành có triển vọng tươi sáng hay không, khả năng sinh lời bao nhiêu? Lý do, người mua trái phiếu đương nhiên kỳ vọng nhận lợi tức và về lý thuyết, khoản này không phụ thuộc hoạt động kinh doanh nhưng thực tế, doanh nghiệp phát hành sẽ “rất khó trả nợ trái phiếu” nếu làm ăn thua lỗ.

Trái phiếu được bảo đảm bằng tài sản; doanh nghiệp không có lãi phải bán tài sản này, lấy tiền thanh toán nợ trái phiếu nhưng quá trình đó sẽ “rất mất thời gian”, chưa kể tài sản bảo đảm có thể mất giá do biến động thị trường.